コアCPIの動向

コアCPIから見る日本の経済

こんにちは、M's Investmentファンダメンタルズチームです。

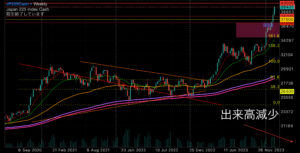

今日は、マーケットが日本株の過去最高値に注目しているので本日は日銀の金融政策にフォーカスしてファンダメンタルの側面から解説していければと思います。

今、市場が気にしているのは皆さまもご存知かも知れませんが日銀がいつYCC(イールド•カーブ•コントロール)の解除に動き事実上の金利引き締めに入るのか?ということではないでしょうか?また、これはマーケットだけではなく内需で見ても日銀が金利引き締めに動くと国内の銀行はポートフォリオ内の国債の比率を引き上げますので必然的に銀行の貸し出し金利は上がっていきます。貸し出し金利が上がると不動産の流動性も徐々になくなり価格は下落を引き起こし始め資産価格が現金に対して相対的に価値がさがるので株や不動産などの資産はさらに売り込まれる傾向にあり、また金融緩和の時代の流れになっていくと考えております。

コアCPIの結果を経て

そして、先日の日銀の統計にて発表されたコアCPIは22ヶ月連続2%超えの状況となりこれは日銀にとっても金融政策の正常化に動きだす材料となったのではないかとみております。

また、来月再来月でもコアコアCPIなどでも安定した2%を上回る状況が見えればバブル以降の30年来の動きとなりますので大半の消費者は初めての体験となり小売業者などは買い控えを肌で感じる景気鈍化に繋がると考えております。

(コアCPI:日銀統計)

日銀のタイミング

金融政策正常化へ動く時期

そして、誰もが知りたいのは日銀が政策変更に動くタイミングではないでしょうか。理由としては、やはりマーケットは日銀の金利政策変更(長期債の金利上昇へ)のタイミングが次のトレンドに移るタイミングと考えていると見ているからであります。

また、これはドルから円への巻き戻しに繋がり日経225の上値を抑える材料ともなります。そのタイミングについては早くて4月遅くて夏までにはと考えており根拠としては後2〜3月のコアCPIの数値が発表され2%を一度割ったとしても翌月以降再度上回れば今までの22ヶ月連続2%超えを考えると充分変更に動く理由になると考えるからであります。

日銀の政策変更の時、最初の動きのさい又は発言のさいはマーケットは即動き大きく反応するものの徐々に耐性つきますので動きが鈍ることも考えて取引ボリュームを調整するとうまくいくのではないかと考えるところであります。

また、円のショートポジションが過去最高に積み上がったところをみるとある程度(100〜120円程度)までの買い戻しも時間の問題かと考えております。(※100〜120円の価格つけるまでにはそれなりの年数(3〜5年)を要すると思われます。)

株歴50年超のプロが今、買うべきと考える銘柄

(円のポジション高)